中融基金:基金定投的盈利“秘诀”

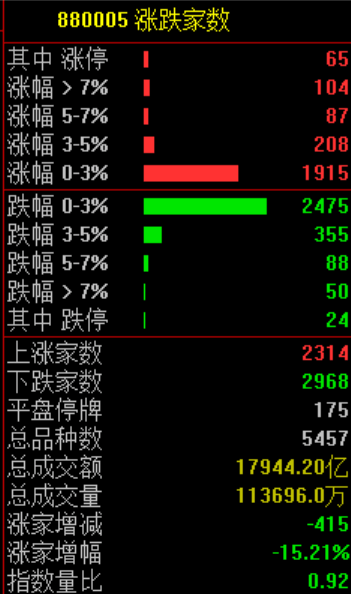

今年已接近尾声,回过头来看今年的市场,大部分人留下的印象都是“波动频繁”,不少人采取的对策都是:基金定投基金定投计算器。但又遭遇了新的问题:市场波动-定投账户缩水-新生疑虑。

对定投很失望?想要停止定投?别急,在做出决策之前请先看看中融基金的观点:没有经历波动的定投是不完整的基金定投计算器。

两种定投情况PK,谁是赢家?

为什么说,没有经历过波动的定投是不完整的?

不妨以沪深300指数为测算标的,假设定投的两种情况:一、刚开始定投就遭遇波动;二、开始定投后市场持续上涨基金定投计算器。一起跟着小编来看看究竟哪种收益更高?

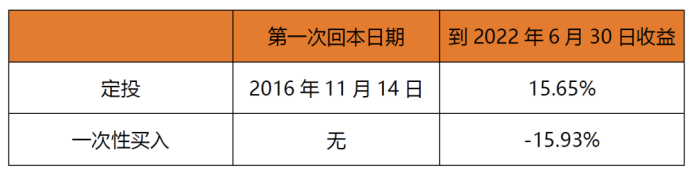

第一种情况:刚开始定投就遭遇波动

如果在2015年6月12日高点入市,一买入就遭遇了上一轮市场上行后的迅速下跌,此后市场回升基金定投计算器。到2022年6月30日收益,定投收益率为15.65%,而沪深300指数总收益率为-15.93%。

展开全文

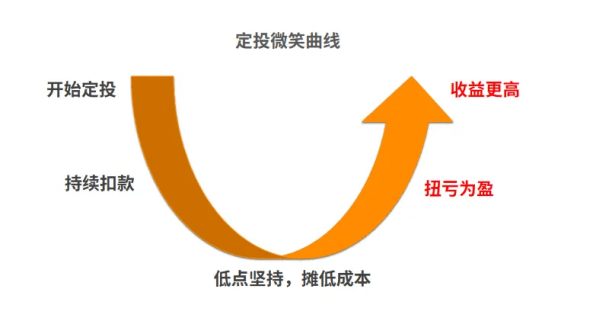

因为定投分散了买入成本,即使指数累计收益依然为负,但定投却收获了15.65%的收益基金定投计算器。这也比较符合定投“微笑曲线”的原理:开始定投—市场波动—开始回本—定投获利。

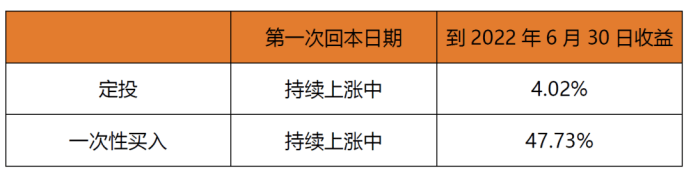

第二种情况:开始定投后市场持续上涨

开始定投后市场持续上涨,这应该是很多人心中定投的“理想状态”,但果真如此吗?还是以上一段定投区间为例,跳过前半段下跌的部分,直接从2019年1月4日市场开始上涨时开启定投,结果又会怎样呢?到到2022年6月30日,定投收益率为4.02%,同期沪深300指数总收益率为47.73%基金定投计算器。错失了前半段的市场下跌,定投收益不仅大大降低,还跑输了同期指数累计涨幅。

(定投计算器:乌龟量化定投计算器代表定投期数。) 缺席了前半段的市场下跌,因此也就错过了收集便宜筹码的机会,当市场从低点开始反弹时,定投单位份额的成本被不断抬高

基金定投计算器。而在持续上涨的市场中,无法充分发挥定投“分批入场、拉低成本”的优势,收益可能还不如一次性投资。 基金定投的盈利“秘诀”

通过上面两组比较,我们也可以得出有关基金定投的几个盈利秘诀

基金定投计算器。 1、经历波动回到“原点”,定投依然有盈利可能

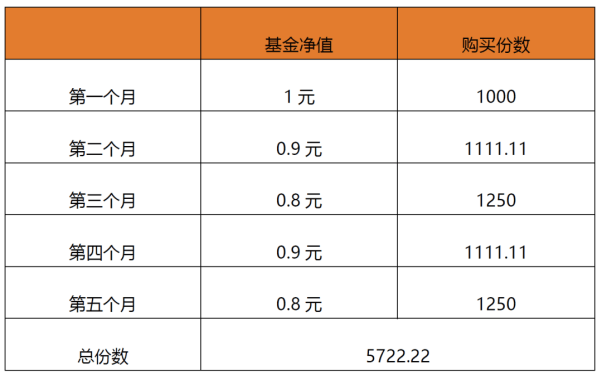

张三和李四都同时买了基金A,买入时净值都是1元

基金定投计算器。张三一次性投入5000元,李四每个月投资1000元,持续购买5个月,这期间的市场经历了起伏震荡,基金净值的5个月变化分别是:1元-0.9元-0.8元-0.9元-0.8元-1元。 张三的收益为0,而李四获得的收益为1元*5722.22-5000元=722.22元

基金定投计算器。

定投的原理是在波动中积累筹码,波动小的产品比如货币基金、纯债基金更适合一次性买入,而“业绩长期向好”和“具有一定波动性”的基金则更适合作为长期定投标的

定投的原理是在波动中积累筹码,波动小的产品比如货币基金、纯债基金更适合一次性买入,而“业绩长期向好”和“具有一定波动性”的基金则更适合作为长期定投标的

。 图片

2、市场下跌时不要忽视定投

再看另一个例子:假设张三和李四都同时买了基金A,张三买入基金的平均成本是0.8元/份,李四买入成本是1元/份,当市场上涨时,谁更容易获利?当然是张三

基金定投计算器。 张三就是那个经历了市场下跌周期的定投参与者,他购买基金的成本持续拉低,相当于用便宜价格收集了不少便宜筹码

基金定投计算器。当行情开始反弹时,由于持仓成本已经在此前的下跌中被有效摊薄,能够更快回本,进而才可能争取更高的收益。 综上所述,想必大家都已近明白了“经历过波动,定投往往能够更好地发挥优势”的含义

基金定投计算器。投资任重道远,中融基金表示基金定投是一种长期的投资方式,是帮助克服人性弱点,力争避免追涨杀跌较好的投资策略,投资者可根据自己的风险偏好、时间周期,匹配不同的定投方式。

评论